【初心者向け】40代からの資産形成ポートフォリオ|今から始める資産配分と実践ガイド

40代になって、ふと老後のことが気になり始めていませんか。

同僚が投資の話をしているのを聞いて、「自分も何か始めた方がいいのかな」と焦りを感じたり、子どもの教育費と住宅ローンに追われる中で「老後資金なんて準備できるのだろうか」と不安になったり。

実は、40代からでも資産形成を始めれば、65歳まで約20年の運用期間があります。

この記事では、IFA(資産運用アドバイザー)として多くの40代の方の相談を受けてきた経験から、40代向けの具体的なポートフォリオ例と、今日から始められる資産形成の方法を解説します。

- 40代が資産形成を始める上で知っておきたい理由

- 40代向けの具体的なポートフォリオ例

- NISA・iDeCoの活用方法と実際の始め方

- 40代特有の悩み(教育費・ローン)への対処法

40代から始める資産形成|始める前に知っておきたいこと

「今から始めても遅いのでは?」という不安を感じている方も多いでしょう。しかし、40代には資産形成を始める上で知っておきたい理由があります。

40代の家計が抱える”三重負担”

40代の家計は、“三重の負担”を抱えています。

- 子どもの教育費

- 住宅ローン

- 老後資金の備え

なぜ40代にこれらの負担が集中するのでしょうか。

子どもが中学・高校・大学と進学の時期を迎え、教育費が本格的にかかり始めます。30代で組んだ住宅ローンの返済も続いており、さらに65歳の定年まで約20年という時間軸の中で、老後資金の準備も考える時期です。

この3つが同時に進行するため、40代の家計は大きなプレッシャーを受けています。

教育費は奨学金等の選択肢がありますが、老後資金は借りることができません。だからこそ、今から老後資金の積立を始めることをおすすめします。

教育費のピークを迎える前に準備できる

40代前半であれば、子どもの教育費が本格的にかかる前に資産形成を開始できます。

教育費のピークは大学進学時(子どもが18歳)ですが、それまでの数年間を活用して投資の基盤を作ることができます。

例えば、子どもが中学生(12~14歳)の時期から始めれば、大学入学まで4~6年の猶予があります。この期間に毎月3万円を積み立てれば、約200万円程度の資産を形成できる可能性があります。

教育費と老後資金を並行して準備するために、早めにスタートすることをおすすめします。

キャリアが安定し収入に余裕が生まれる時期

40代は収入面で充実した時期です。

昇進や昇給により収入が安定し、20代・30代と比べて年収が大幅に増加している方も多いでしょう。特に共働き世帯であれば、世帯収入が高くなる年代です。

また、子どもの未就学児期と比べて保育料などの負担が軽減され、住宅ローンも返済が進んで負担感が減ってきます。

この収入と支出のバランスが取れた時期だからこそ、余裕資金を資産形成に回すことができます。月5万~10万円程度を投資に回せる世帯も少なくありません。

運用期間として約20年を活用できる

40代から65歳まで最長で約20年の運用期間があります。長期投資では、複利効果により資産を増やせる可能性があります。

複利効果とは、運用で得た利益を再投資することで、利益が利益を生み出す仕組みです。

運用期間が長いほど、この効果は大きくなります。例えば、10年と20年では、最終的な資産額に大きな差が生まれます。

50代からスタートすると運用期間が10年程度に短縮され、60代からでは実質的に運用期間を確保できません。だからこそ、40代は資産形成を始めるタイミングと言えます。

早く始めるほど、時間を味方につけることができます。

まず確保したい「生活防衛資金」

投資を始める前に、まず生活防衛資金を確保することをおすすめします。

生活防衛資金とは

生活防衛資金とは、病気・失業・災害などで収入が途絶えた場合に備える現金の備蓄です。

40代の場合は「生活費6ヶ月~1年分」が目安となります。

例えば月の生活費が30万円なら、180万~360万円程度を普通預金や定期預金で保有します。この資金は投資に回さず、すぐに引き出せる状態で確保しておきます。

近い将来使うお金

教育費・住宅ローンの繰上返済・親の介護など、5年以内に使う予定のお金も投資に回さず、安全な預貯金で管理します。

なぜなら、投資は短期的には値動きがあり、必要な時に元本割れしている可能性があるからです。

例えば、3年後に子どもの大学入学費用として300万円が必要な場合、この300万円は投資せず定期預金などで確保しておきます。

40代の場合、子どもの進学費用・住宅のリフォーム費用・車の買い替え・親の介護費用など、具体的に使う予定のお金を書き出して、それぞれに備えることをおすすめします。

これらを除いた「余裕資金」で資産形成を始めることが、投資の第一歩です。

ポートフォリオの基本と具体例

分散投資の考え方

40代向けの資産配分の考え方として、公的年金を運用するGPIF(年金積立金管理運用独立行政法人)の基本ポートフォリオが参考になります。

国内外の株式・債券に分散投資することで、一つの資産が下落しても他の資産でカバーできます。

どの程度の価格変動に耐えられるかというリスク許容度は、収入の安定性・貯蓄額・家族構成などによって異なります。

教育費や住宅ローンがある場合は保守的な配分、共働きで収入が安定している場合は積極的な配分も選択できます。

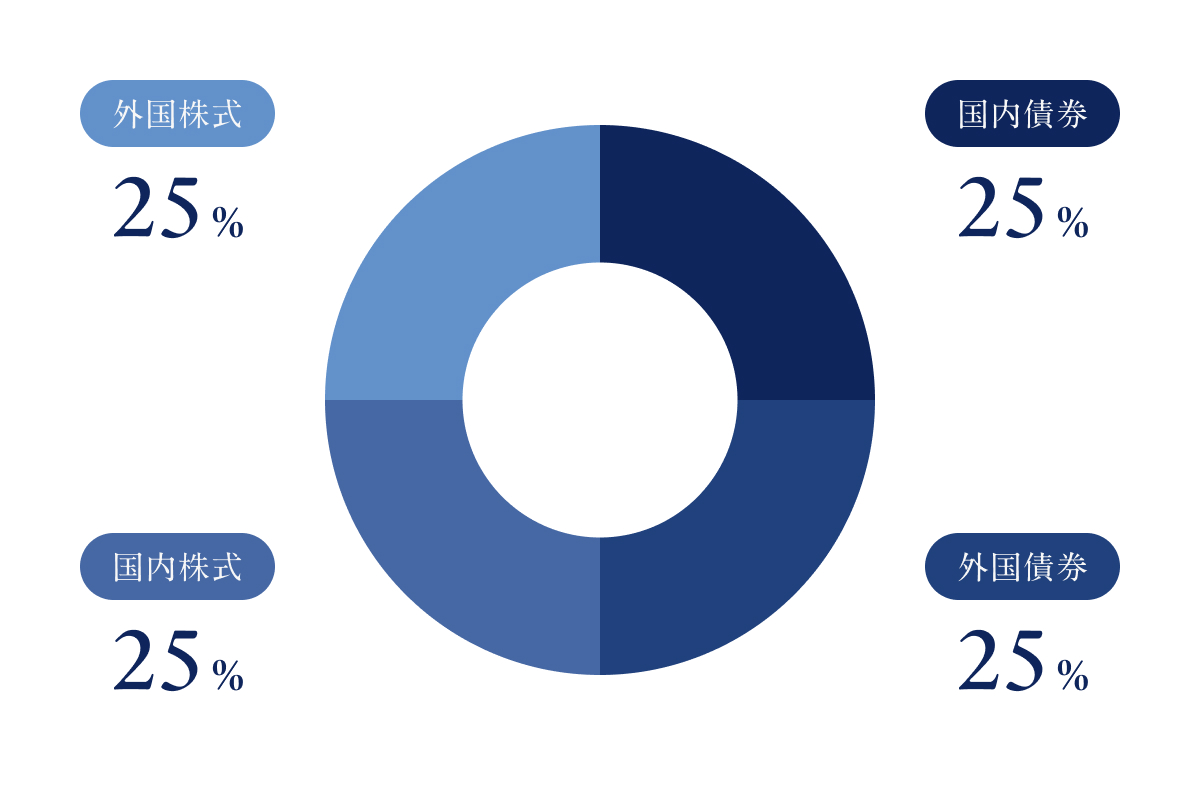

バランス型|リスクとリターンのバランスを取りたい方向け(GPIF基本ポートフォリオ)

- 国内債券:25%

- 外国債券:25%

- 国内株式:25%

- 外国株式:25%

長期的な観点で資産運用を行うGPIFが採用する「基本ポートフォリオ」です。

国内外の資産に均等に分散投資することで、安定性と収益性のバランスを取ることを目的としています。共働きで収入が安定している方向けの配分例です。

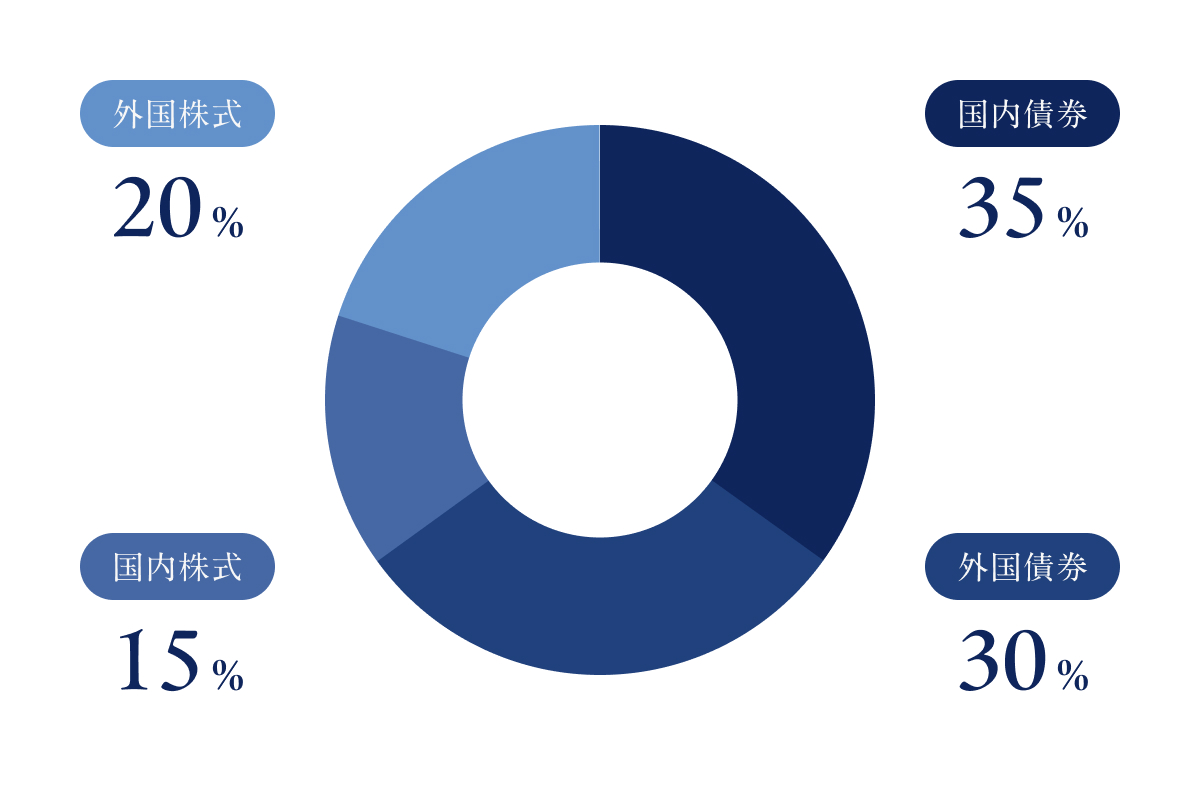

安定重視型|リスクを抑えたい方向け

- 国内債券:35%

- 外国債券:30%

- 国内株式:15%

- 外国株式:20%

上記のバランス型を基本に、より安定性を高めたい場合は、値動きが比較的安定している債券の比率を高め、リスクの大きい株式の比率を下げることで、資産全体の値動きを緩やかにすることを目指します。

教育費や住宅ローンの負担が大きい方、投資初心者向けの配分例です。

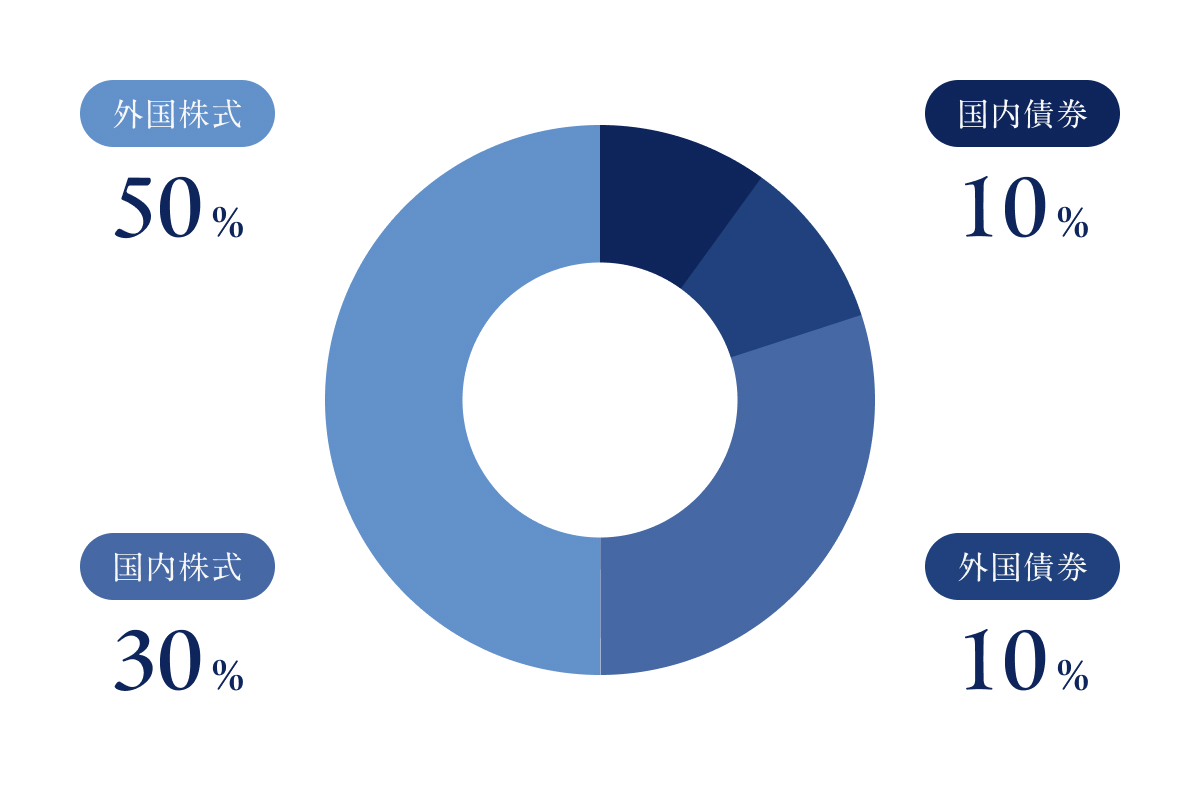

積極型|リターンを重視したい方向け

- 国内債券:10%

- 外国債券:10%

- 国内株式:30%

- 外国株式:50%

まだ運用に時間をかけられ、長期的な視点で積極的にリターンを狙いたい場合は、期待リターンの高い株式の比率を高め、債券の比率を下げることで、より大きな資産成長を目指す考え方です。

独身や子どもが独立している方、投資経験が豊富な方向けの配分例です。短期的な値動きは大きいため、市場が下落した時も慌てて売却せず、継続することを意識しておきたいところです。

ポートフォリオ作成の注意点

ポートフォリオは、年収や資産額、家族構成によって調整することをおすすめします。

例えば、共働きで世帯年収が高い場合は、リスクを取って積極型を選択できます。一方、住宅ローンや教育費の負担が大きい場合は、安定重視型から始めることをおすすめします。

また、40代前半と後半でもリスク許容度は異なります。40代前半であれば積極的な配分も可能ですが、50代が近づくにつれて徐々に保守的な配分に調整していくことをおすすめします。

いずれのポートフォリオも、株式や債券市場の変動により、投資元本を割り込むリスクがあります。最終的な投資判断はご自身の状況を踏まえて行ってください。

NISA・iDeCoの活用法|40代からの使い分け

NISAの基本と活用法

2024年からNISA制度が恒久化され、年間360万円まで非課税で投資可能になりました。

つみたて投資枠(年120万円)と成長投資枠(年240万円)を併用でき、非課税保有限度額(総枠)は1,800万円です。

大きなメリットは、運用益が非課税で、非課税期間が無期限、いつでも引き出せることです。

40代の場合、教育費などで急にお金が必要になる可能性もあるため、必要な時にすぐ現金化できる点は魅力的です。まずはNISAのつみたて投資枠から始めることをおすすめします。

iDeCoの基本と活用法

iDeCoは掛金が全額所得控除の対象となり、課税対象となる所得から差し引かれるため、税金が軽減されます。運用益も非課税です。

例えば、月2万円(年24万円)をiDeCoに拠出すると、仮に所得税10%、住民税10%とすれば年間4.8万円の税金が軽減されます。

ただし、60歳まで引き出せないという制約があります。

40代の場合、教育費や住宅ローンなど、まとまったお金が必要になる可能性があるため、いつでも引き出せるNISAを優先し、iDeCoは老後資金専用として活用する使い分けがおすすめです。

余裕がある方は、NISAとiDeCoの併用という方法もあります。

資産形成の始め方|証券会社選び・商品選び・長期運用のポイント

証券会社の選び方|ネット証券・店舗型証券会社・IFAの違い

証券会社には、ネット証券、店舗型対面営業の証券会社、IFA(資産運用アドバイザー)の3つの選択肢があります。

ネット証券は、手数料が安く、スマホやパソコンで24時間取引できる点がメリットです。自分で商品を選んで運用したい方に適しています。

店舗型対面営業の証券会社は、店舗で担当者と対面で相談しながら運用できる点がメリットです。対面でのサポートを重視する方に適しています。

IFA(資産運用アドバイザー)は、証券会社と業務委託契約を締結して注文の媒介を行う独立系のアドバイザーです。特定の証券会社に所属せず中立的な立場から、お客様のライフプランに合わせた長期的なサポートを提供できる点が特徴です。「何から始めればいいか分からない」「自分に合った商品を提案してほしい」という方に適しています。

口座開設の流れは以下の通りです。

- 証券会社のサイトで申し込み

- 本人確認書類をアップロード

- 審査(1~2週間)

- 口座開設完了

NISA口座とiDeCo口座は、それぞれ異なる制度のため別々に開設します。NISA口座は証券口座の一部として開設できますが、iDeCo口座は専用の年金口座として別途開設します。管理方法や税制優遇の仕組み、引き出しルールが異なるため、制度上分けて管理されています。

フィナンシャルクリエイトは楽天証券と提携しており、NISA・iDeCo両方の口座開設から運用までサポートできます。

商品の選び方|インデックスファンドの基本

インデックスファンドは、日経平均やアメリカの代表的な株価指数であるS&P500など、市場全体の動きに連動する投資信託です。

アクティブファンドと比べて手数料が安く、初心者でも分散投資を始めやすい仕組みになっています。

商品を選ぶ際は、運用管理にかかる手数料である信託報酬が年率0.1%前後と低く、ファンドの規模を示す純資産総額が1,000億円以上ある大きなファンドを選ぶことをおすすめします。

全世界株式インデックスファンドや米国株式インデックスファンドなど、幅広い地域、業種に分散投資できる商品を検討してみてください。

長期運用計画|1年後・5年後・10年後・20年後にやること

毎月決まった額を自動的に投資する「積立投資」の設定をします。

収入の10~20%程度が目安で、月収30万円なら月3万~6万円です。

給料日直後に自動引き落としする「先取り貯蓄」方式にすることで、使ってしまう前に投資に回せます。積立投資は、毎月定額を購入することで、価格が高い時は少なく、安い時は多く買うことができます。

この仕組みをドルコスト平均法と言い、一度に大金を投資するよりも、価格変動のリスクを抑えられます。一度設定すれば自動で継続されるため、相場を気にせず続けられます。

40代から資産形成を始める場合、時期に応じて運用スタイルを調整していくことをおすすめします。具体的には、以下のような流れになります。

- 1年後:積立を継続し、運用に慣れる

- 5年後:年1回のリバランスを習慣化していく

- 10年後:50代に向けて徐々に保守的な配分に調整する

- 20年後(60代):更に安定性を重視した配分にシフトする

それぞれのタイミングで何をするのか、なぜそれが必要なのかを詳しく見ていきましょう。

1年後:積立を継続し、運用に慣れる

投資を始めて最初の1年間は、市場の値動きに慣れる期間です。一時的に元本割れすることもありますが、焦って売却せず、積立を継続することで長期投資の感覚を身につけることができます。この時期は「相場に慣れる」ことが目的です。

5年後:年1回のリバランスを習慣化していく

5年経つと、株式と債券の比率が当初の目標配分から大きくずれている可能性があります。例えば、株価が上昇して株式比率が高くなっている場合、リスクが高まっています。年1回のリバランス(目標配分に戻す作業)を習慣化することで、リスクをコントロールしながら運用を続けることができます。

10年後:50代に向けて徐々に保守的な配分に調整する

40代後半から50代に差し掛かる時期は、定年退職までの期間が短くなり、収入が減少する可能性も考える時期です。この段階で徐々に株式比率を下げて債券比率を高め、値動きを抑えた保守的な配分に調整することを検討します。大きな損失を避けることが優先されます。

20年後(60代):更に安定性を重視した配分にシフトする

60代に入ると、定年退職を迎え、運用資産を取り崩し始める可能性があります。この時期は資産の安定性がより重要になるため、株式比率をさらに下げ、債券や現金の比率を高めた配分にシフトすることが考えられます。必要な時に資産を引き出せる状態を保つことが目的です。

年1回のリバランス

ポートフォリオは年1回程度見直し、目標配分に戻す「リバランス」を行います。

例えば、株式60%・債券40%の目標に対し、株価上昇で株式70%・債券30%になった場合、株式を一部売却して債券を買い増し、元の配分に戻します。

リバランスには、(1)リスクをコントロールする、(2)高値で売り安値で買う(利益確定と再投資)、という2つの効果があります。

また、50代以降は徐々に株式比率を下げて保守的な配分に調整し、60代では更に安定性を重視した配分にシフトすることをおすすめします。

ライフスタイル別の悩みに答えるQ&A

Q. 独身・単身世帯の場合、資産形成の優先順位は?

A:老後資金に重点を置き、積極型のポートフォリオも選択肢です。

独身の場合、教育費がかからない分、老後資金に集中できます。自分だけの判断で投資できるため、リスクを取りやすい環境にあります。ただし、万が一の備えとして生活防衛資金は1年分確保することをおすすめします。

40代独身の資産形成|一人の老後を支えるために今から始めること

40代独身として、一人で老後を迎えることへの不安を感じていませんか。 突然の病気や失職で収入が途絶えたとき、頼れる家族がいない。老後の生活費は年金だけで足りるのか。 40代になると、結婚するかしないか、一人で老後を迎えるかもしれない、という現実が見えてきます。実際、50歳時点での独身率は男性35

Q. 共働き夫婦の場合、どう役割分担する?

A:夫婦それぞれが自分の名義で投資することをおすすめします。

NISA口座は一人一口座のため、夫婦それぞれがNISA口座を開設して分散投資することで、世帯全体の非課税枠を最大限活用できます。投資資金についても、それぞれの収入から拠出することで、税務上の問題を避けることができます。どちらの場合も、お互いの投資方針を共有し、定期的に見直すことをおすすめします。

Q. 子どもの教育費と老後資金、どう両立する?

A:両方を並行して準備しますが、老後資金を優先します。

教育費には奨学金等の選択肢がありますが、老後資金は借りることができません。近い将来使う教育費は預貯金で、それ以外を老後資金の投資に回すことで、両立を目指すことができます。

Q. 住宅ローンが残っている場合はどうする?

A:金利が低い場合(1%以下)は資産形成を優先します。

住宅ローンの金利と投資のリターンを比較して判断します。金利が低い場合は、繰上返済と資産形成を併用するのがおすすめです。住宅ローン控除がある場合は、控除期間中は繰上返済を控え、その分を投資に回すという選択もあります。

Q. 自分で始める?専門家に相談する?

A:状況に応じて使い分けることをおすすめします。

自分で始められる方は、少額から試してみましょう。「何から始めればいいか分からない」「自分に合ったプランを提案してほしい」という方は、IFA(資産運用アドバイザー)への相談がおすすめです。フィナンシャルクリエイトでは、NISA・iDeCoだけでなく保険や住宅ローンなど総合的なアドバイスを提供しています。

40代からの資産形成で老後への備えを始めよう

この記事では、40代から資産形成を始めることで、老後への備えを着実に進められることを解説してきました。

生活防衛資金の確保やNISA・iDeCoといった非課税制度の活用は、リスクを抑えながら資産を育てるための選択肢です。

- 40代なら運用期間は約20年

- 生活防衛資金の確保からスタート

- リスク許容度に応じたポートフォリオの選択

- NISAとiDeCoを活用した分散投資

しかし、適切な資産配分は一人ひとりの家族構成や価値観、リスク許容度によって大きく異なります。

フィナンシャルクリエイトは、IFA(資産運用アドバイザー)として中立的な立場から、40代の資産形成をサポートしています。資産形成は、早く始めるほど時間を味方につけることができます。まずは無料相談で、あなたに合った資産形成プランを一緒に考えてみませんか。

- 商号等:株式会社フィナンシャルクリエイト

- 金融商品仲介業者 関東財務局長(金仲)第845号

- 各商品等にご投資いただく際には商品毎に所定の手数料や諸経費等をご負担いただく場合があります。 又、各商品等には価格の変動等による損失を生じる恐れがあります。各商品等へのご投資にかかる手数料等およびリスクについては、当該商品等の契約締結前交付書面、目論見書、お客様向け資料等をよくお読みになり内容について十分にご理解ください。

この記事を書いた人

占部 義弥(埼玉支店長)

資産運用コンサルティング、保険提案、家計管理の改善を得意とするファイナンシャルアドバイザー。これまでに新規・既存問わず500名以上の顧客を担当し、課題整理から最適な資産設計まで一貫してサポートしてきた実績を持つ。埼玉エリアの支店展開マーケティングを3年間担当し、地域に根ざした相談体制の構築にも尽力。ラジオ局「NACK5」へのレギュラー出演を通じ、資産形成や保険選びの正しい知識をわかりやすく発信している。